- “蛇吞象”式并购,收入“隐形冠军”能让亚星化学脱离困境吗?

- 2025年11月05日来源:证券时报

提要:六年前因厂区搬迁一度“被ST”的亚星化学,如今仍未走出阴霾。刨去搬迁补贴、扣非净利润连亏两年之后,亚星化学计划通过“蛇吞象式”的并购展开自救。11月3日晚间,亚星化学披露称,公司计划通过发行股份和支付现金方式,购买“隔壁邻居”山东天一化学股份有限公司控制权。

六年前因厂区搬迁一度“被ST”的亚星化学(600319.SH),如今仍未走出阴霾。刨去搬迁补贴、扣非净利润连亏两年之后,亚星化学计划通过“蛇吞象式”的并购展开自救。

11月3日晚间,亚星化学披露称,公司计划通过发行股份和支付现金方式,购买“隔壁邻居”山东天一化学股份有限公司(下称“天一化学”)控制权。

据潍坊当地知情人士对界面新闻表示,作为一家国家级专精特新企业,天一化学在当地小有名气,近年来效益比较好,“公司主要依托潍坊滨海地区的地理优势,利用地下卤水提取溴,这也是当地的特色产业,产品主要包括阻燃剂、氯化物、医药中间体等,用途比较广泛”。

界面新闻注意到,天一化学曾于2022年谋划在A股主板上市,但最终撤销上市辅导备案。结合天一化学的初步估值、复杂的股权结构以及亚星化学当下捉襟见肘的资金链来看,此番收购最终能否成行,或存在一定变数。

溴化工隐形冠军

亚星化学发布收购公告后于11月4日停牌,预计不超10个交易日。

由于此次交易尚处于筹划阶段,亚星化学尚未与各方签署正式协议,因此上述公告并未就此次交易目的、标的财务状况、标的估值等细节作进一步披露。

界面新闻多次致电亚星化学董秘,但电话一直处于无人接听状态。

界面新闻注意到,与亚星化学一样,天一化学总部也位于山东潍坊,其位于滨海新区的化工园区距离亚星化学总部的直线距离仅50余公里。

公开资料显示,天一化学成立于2002年,系国家级高新技术企业和专精特新“小巨人”企业,旗下有山东天辰新材料科技有限公司、山东天隅新材料科技有限公司、潍坊科麦化工有限公司等十余家子公司。

天一化学主要从事溴系列阻燃剂、水性材料、医药中间体、各类无机盐、各种分离膜及膜过程和各种机械设备的研究、开发、生产。其中,核心产品四溴双酚A、十溴二苯乙烷、二苯醚等在国内市场占有率超50%,水性功能单体在国际市场占有率达70%以上。

按照天一化学的公开表述,“公司拥有自营进出口权,产品出口欧美、韩国、日本、印度、台湾等地,年出口创汇达3000多万美元”。

据熟悉天一化学的人士对界面新闻表示,天一化学原本隶属于山东海洋化工科学研究院,后改制独立,公司实控人李茂桉正是出自该院。相比当地的山东海化(000822.SZ)、国邦药业来说,并不在当地大型企业之列,属于中等规模。

“(天一化学)平时比较低调,很少做宣传,但这些年来效益不错。公司一直在稳步发展壮大,也有一些新项目上马,吸纳了不少就业。”另据潍坊当地知情人士对界面新闻表示,潍坊滨海卤水资源丰富,是全国最大的盐溴生产和出口基地,卤水提溴也是当地的特色产业之一,而天一化学在溴化学品领域算得上是行业隐形冠军。

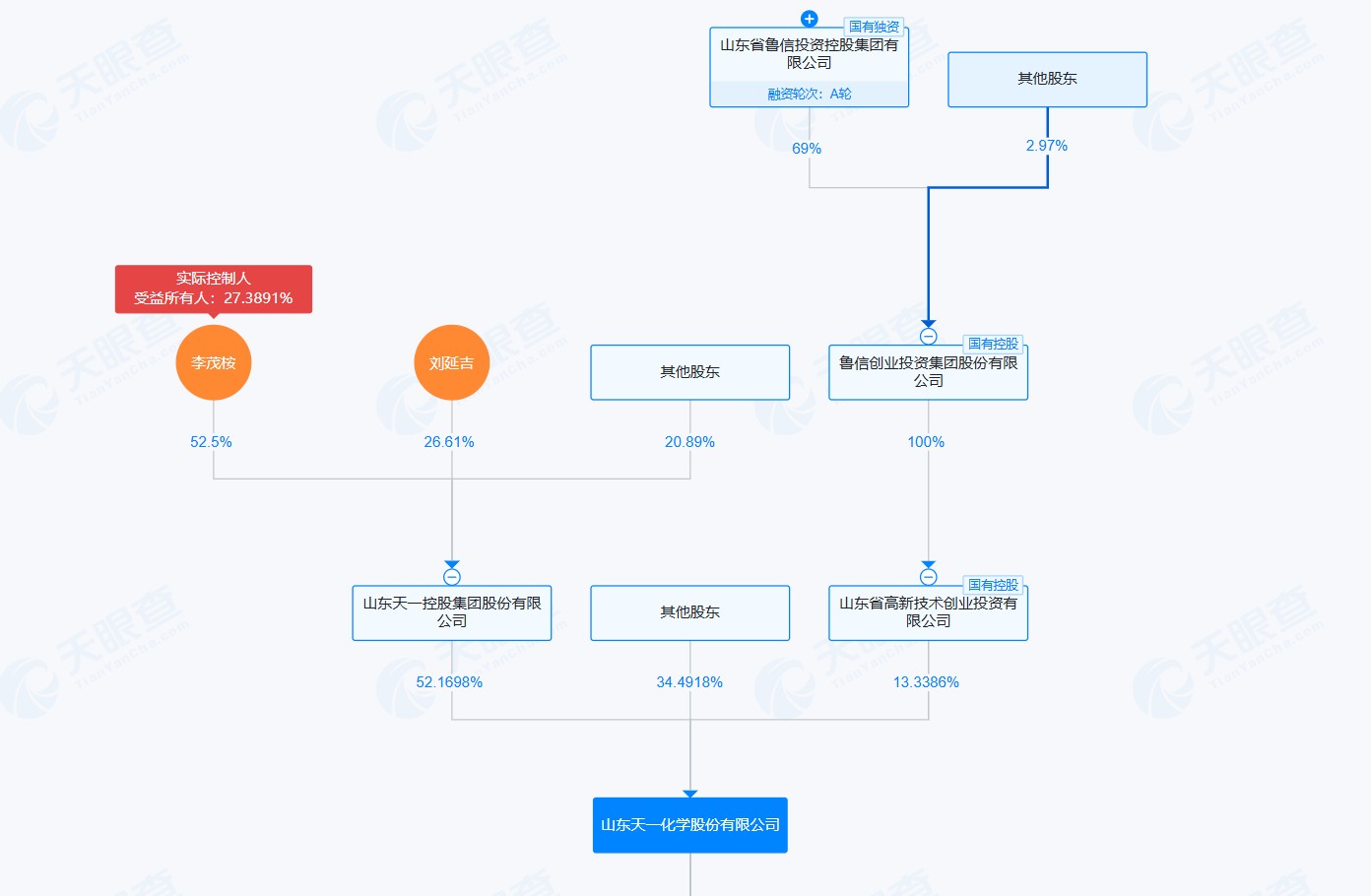

来源:天眼查APP

界面新闻注意到,此次亚星化学的交易对手初步框定为天一化学的控股股东山东天一控股集团股份有限公司(下称“天一控股”),同时不排除一同收购其他股东所持标的公司股份。

通过天眼查APP股权穿透,天一控股持有天一化学约56.36%股权,公司实控人李茂桉通过天一控股持有天一化学约27.39%股权。

未走出搬迁阴霾

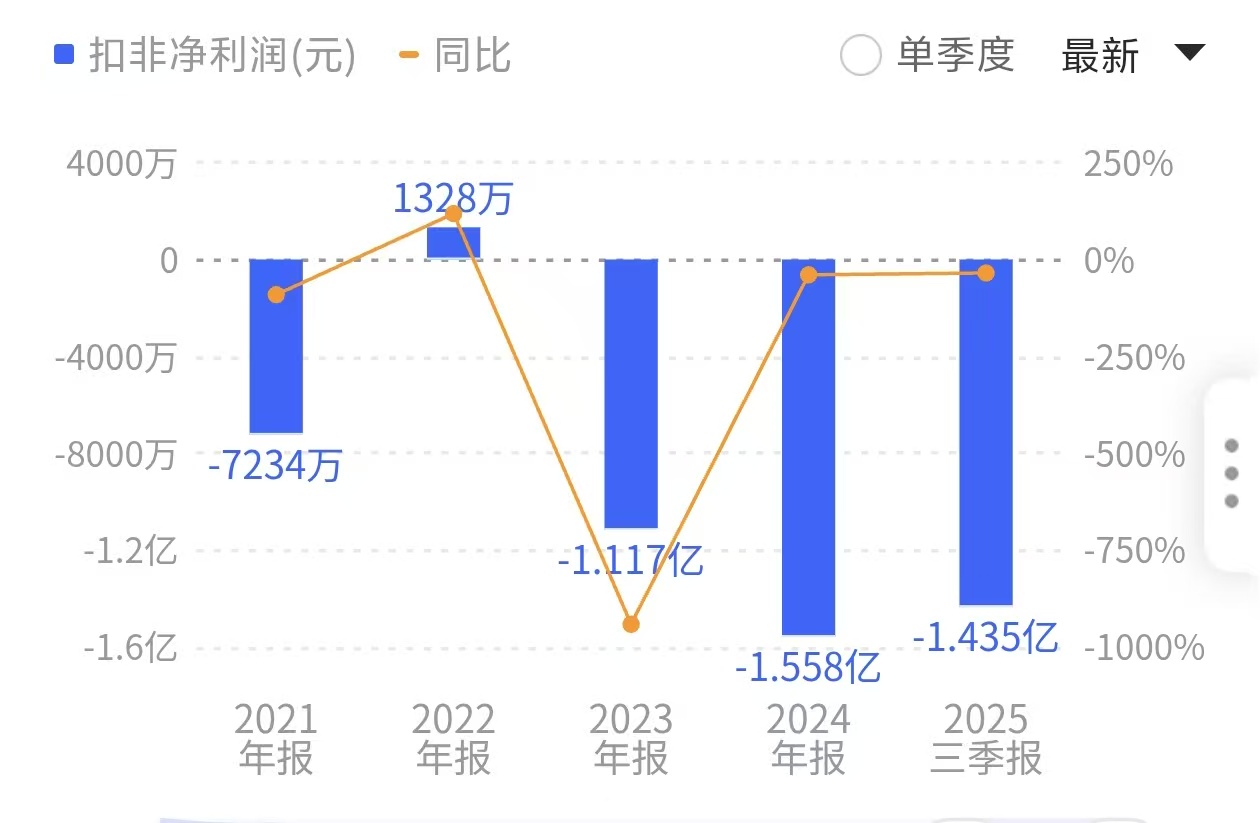

亚星化学计划收购天一化学的背后,是公司经历了2019年关停搬迁风波后,连续两年扣非净利润亏损。

亚星化学主营氯化聚乙烯、烧碱等。由于其主营产品属危险化学品,且生产厂区地处城中心,周边居民、商铺集中,2019年9月,亚星化学厂区关停并搬迁。

搬迁计划直接导致亚星化学全面停产,公司后在60公里外的昌邑市下营镇“另起炉灶”。为此,亚星化学还一度被上交所实施风险警示。

截至今年上半年,尽管亚星化学首期CPE、烧碱、双氧水项目陆续建成投产,但4.5万吨高端新材料(PVDC)项目、500吨/年六氯环三磷腈、500吨/年苄索氯铵产业化项目以及1.2万吨/年双氧水法生产水合肼项目仍未投运。

亚星化学连续两年扣非净利润陷入亏损。来源:同花顺

搬迁新建耗费了大量资金,加之市场竞争加剧导致产品毛利下降,让本不富裕的亚星化学雪上加霜。

2023年和2024年,亚星化学扣非净利润合计亏损约2.68亿元,公司今年前三季度累计亏损超1.43亿元。

作为补偿,亚星化学曾与当地政府签署征收协议,补偿总金额定为14.18亿元。截至目前,公司累计收到搬迁补偿款13.01亿元,仍剩下约1.17亿元补偿款未拨付到位。

而即便有搬迁补偿加持,亚星化学仍然需要直面主业羸弱不振的事实。

收购存在哪些变数?

让投资者最为关注的是,假如此次并购天一化学最终成行,将会在多大程度上改善亚星化学的财务状况?

界面新闻注意到,尽管公告尚未披露天一化学的财务状况,但通过公司此前三轮融资和辅导上市时的情况可窥一斑。

2022年11月,天一化学曾与东兴证券签署辅导协议,谋划在A股上市。与此同时,山东高新投拟公开挂牌转让所持公司不超过14%股权(即不超过1306万股),挂牌底价23.80元/股。

根据彼时的审计报告,2021年,天一化学实现营业收入16.38亿元,净利润2.40亿元。截至2022年7月31日,天一化学总资产18.23亿元,净资产12.10亿元。2022年1-7月,天一化学实现营业收入11.78亿元,净利润2.27亿元。

相比之下,截至今年上半年,亚星化学归属于上市公司股东的净资产只有4.50亿元。结合以上数据推断,此次“蛇吞象”式收购若能成行,将改善亚星化学的盈利能力。

不过,亚星化学要想拿下天一化学,也面临诸多变数。

首先是资金问题。

按照收益法计算,天一化学2022年股东全部权益的评估值为22.19亿元,增值率达到103.16%,相当于较净资产翻倍。对应这一估值,56.36%股权的转让价格也将超过12.5亿元。

而截至11月3日收盘,亚星化学的总市值也不过只有34.51亿元。

此后天一化学撤销督导备案,假设该公司近年来保持稳健增长的势头,亚星化学若想拿下其控制权,势必要付出不菲的代价。而这对于账上资金捉襟见肘的亚星化学来说,无疑会进一步导致资金链紧张。

三季报显示,亚星化学账上的货币资金只有6149.81万元,这一数字较年初进一步减少了62.16%。与此同时,公司的短期借款却高达6.71亿元。显然,在公司盈利能力未明显改善,迁建投入大量资金的背景下,仅靠公司自有资金不可能覆盖收购款项。

亚星化学明确表示,公司此次拟以发行股份及支付现金方式购买天一化学控制权,且此次交易不会导致公司实控人变更。

其次是标的股权高度分散。

除了资金问题外,自2010年以来,经历过三轮融资的天一化学股权结构复杂,而亚星化学目前只是与大股东达成初步意向。若想一举拿下天一化学,除了要跟大股东达成最终意向,还要考虑其他中小股东的诉求。

界面新闻注意到,除了此次交易对手天一控股外,天一化学还有多达23家公司及自然人股东,其中不乏具有上市公司和国资背景的股东。

其中,山东省政府实控的鲁信创投(600783.SH)通过全资子公司山东省高新技术创业投资有限公司(下称“山东高新投”)持有天一化学约9.20%股权;兴山县国资局实控的兴发集团(600141.SH)通过旗下中化兴发(湖北)高新产业基金合伙企业(有限合伙)持有天一化学约1.30%股权。此外,中化资本和山东财金合伙的山东省新动能中化绿色基金持有天一化学6.18%股权。

“考虑到天一化学曾筹划上市,而亚星化学处于连年亏损的状态,且市值只有30多亿,此次估值预期不会太低。”据资产并购业内人士展霖对界面新闻表示,这起“蛇吞象”的交易可能会面临融资难题。他还强调,虽然两家公司同处潍坊,且都属于化工行业,但整合过程中能否充分发挥协同效应,将直接影响并购后的经营成效,因此仍需进一步观察。

版权及免责声明:

1. 任何单位或个人认为南方企业新闻网的内容可能涉嫌侵犯其合法权益,应及时向南方企业新闻网书面反馈,并提供相关证明材料和理由,本网站在收到上述文件并审核后,会采取相应处理措施。

2. 南方企业新闻网对于任何包含、经由链接、下载或其它途径所获得的有关本网站的任何内容、信息或广告,不声明或保证其正确性或可靠性。用户自行承担使用本网站的风险。

3. 如因版权和其它问题需要同本网联系的,请在文章刊发后30日内进行。联系电话:01083834755 邮箱:news@senn.com.cn